L’or toujours positif sur fond d’escalade de la guerre

Dans cette lettre mensuelle, vous trouverez un point sur la performance de l’or ainsi que plusieurs actualités et analyses sur des sujets qui influencent le cours du métal jaune.

Ce qu’il faut retenir du mois écoulé

- Cours de l’or en euro : petit repli de -0.27% en septembre, +1% début octobre

- Sur 2022, le métal jau ne progresse de 7.6% grâce à la hausse du dollar

- L’or protège le pouvoir d’achat sur 2022

- Récession imminente, inflation persistante, et escalade de la guerre

- Citation su mois : or et stagflation

- Panique sur la dette et la livre, l’or au secours des anglais

Repli en septembre, bon début d’octobre, +7.61% sur 2022

Après un repli durant l’été, et une modeste baisse de -0.27% en septembre, le cours de l’once en euros a commencé le mois d’octobre avec un bond de 1%. Le cours atteignait 1728.36€ au second fixing de Londres du 10 octobre, ce qui porte la performance sur l’année à +7.6%.

Table 1 : performance mensuelle de l’or en euros, 10/10/2022

La bonne performance sur 2022 s’explique largement par la forte appréciation du dollar. Une appréciation qui se poursuit en raison de la remontée rapide des taux aux Etats-Unis et du contexte international difficile. Le cours de l’once en dollar est lui dans le rouge depuis le début d’année (-6.8%) et atteint 1676.55 dollars.

Pour aller plus loin : Comment est fixé le cours de l’or ?

L’or a résisté à la chute des marchés

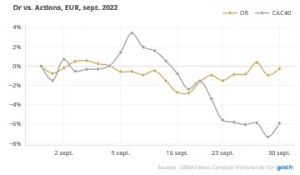

Le métal jaune s’est particulièrement bien comporté durant la baisse récente des marchés. Entre le 12 et le 29 septembre le CAC40 a enregistré 10 séances de baisse sur 12, pour une perte totale de près de 10%. Dans la même période, le métal jaune n’a cédé que 0.4%…

durant la baisse récente des marchés. Entre le 12 et le 29 septembre le CAC40 a enregistré 10 séances de baisse sur 12, pour une perte totale de près de 10%. Dans la même période, le métal jaune n’a cédé que 0.4%…

Avec une performance de +7.6% sur 2022, il faut surtout souligner que l’écart de performance est grand avec les actions (-18% pour le CAC40), avec les obligations (-16% pour un indice obligataire zone euro), et avec les crypto (-52% pour le bitcoin contre euro).

Avec une assurance vie qui devrait rapporter 2% en 2022, et un Livret A à 2% également, on est loin des 6% de hausse des prix en France. En 2022, le métal jaune est pour le moment le seul actif à protéger le pouvoir d’achat.

L’escalade de la guerre

En un mois, la guerre en Ukraine a pris une nouvelle dimension. Il y a d’abord la contre-offensive réussie de l’armée Ukrainienne dans le sud et l’est du pays occupé. Puis la rhétorique croissante du Kremlin sur l’utilisation d’armes nucléaires tactiques, et la mobilisation partielle de la population russe. Et désormais les frappes massives en représailles à la destruction du pont de Crimée.

L’issue du conflit parait éloignée et chaque nouvelle escalade rapproche d’une confrontation directe entre la Russie et l’OTAN. Une confrontation qui est d’ores et déjà indirecte et asymétrique. Avec l’arrêt des livraisons de gaz, les actes de sabotages du pipeline Nordstream et du système de trains allemands (pour l’instant non attribués), et les cyberattaques sur les aéroports américains, la tension monte pour protéger les infrastructures essentielles en occident, y compris militairement. La Norvège, qui est maintenant le premier fournisseur de gaz de l’Europe, a ainsi accepté l’aide militaire anglaise, allemande et française pour patrouiller dans ses eaux et protéger les plateformes de mer du Nord.

Récession imminente, inflation persistante

Longtemps considérée comme « transitoire » par les autorités gouvernementales et les banquiers centraux, il est désormais acquis que l’inflation sera durable. Elle atteint 10% en Europe, 8% aux Etats-Unis, et si elle semble se stabiliser, les objectifs des banques centrales (2%) semblent bien lointains.

Pour tenter de juguler l’inflation, les autorités monétaires remontent les taux directeurs agressivement au risque de créer une récession. La plupart des organismes de conjonctures (OCDE, FMI, etc) s’attendent désormais à une récession en 2023.

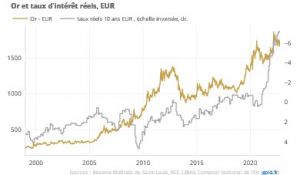

L’impact pour l’or est pour le moment plutôt négatif : malgré l’inflation, la perspective de hausse des taux fait que les acteurs de marché s’attendent à une hausse des taux d’intérêts réels. Et le métal jaune est traditionnellement négativement corrélé à ces derniers.

l’inflation, la perspective de hausse des taux fait que les acteurs de marché s’attendent à une hausse des taux d’intérêts réels. Et le métal jaune est traditionnellement négativement corrélé à ces derniers.

C’est d’ailleurs la raison pour laquelle le cours de l’or en euro est bien plus résistant que ce cours en dollar : les taux réels en Europe sont toujours extrêmement négatifs, alors qu’ils ont significativement remonté aux Etats-Unis.

Mais la situation pourrait devenir plus favorable pour l’or. Les spécialistes guettent le « pivot » de la part des banques centrales, le moment où elles ralentiront ou stopperont leurs hausses de taux pour éviter que l’économie ne flanche. Un pivot à haut risque car s’il intervient trop tôt, l’inflation pourrait déraper encore plus… et créer de la stagflation…

La citation du mois : l’or et la stagflation

« En regardant 100 ans de performance de marché, les actifs qui se comportent le mieux dans ces périodes de stagflation sont généralement les obligations indexées sur l’inflation, l’or, et les matières premières »

Rebecca Patterson – directrice de la stratégie d’investissement de Bridgewater, le plus gros fonds alternatif du monde dans une interview récente.

Panique sur la dette anglaise, la livre dévisse, l’or résiste

En annonçant un budget fortement déséquilibré (énormes baisses d’impôts et dépenses accrues), la fraichement nommée première ministre britannique Liz Truss a provoqué une mini panique financière. Alors que la Banque d’Angleterre s’efforce de contrôler l’inflation en augmentant ses taux, le laxisme budgétaire du gouvernement a provoqué une crise de confiance qui a conduit à une chute de la livre sterling et une envolée rapide des taux.

Conséquence directe et nouvelle illustration que l’or peut s’avérer utile en cas de panique : le cours du métal jaune libellé en livre sterling flirte avec ses plus haut historique, et s’apprécie de plus de 13% en 2022. Avec une Europe qui croule sous la dette, cette épisode anglais pourrait résonner comme un avertissement.

Avertissement :

Le cours de l’or peut varier significativement à la hausse ou à la baisse. Les informations contenues dans ce document ne constituent pas une recommandation d’investissement et le lecteur est invité à prendre conseil auprès de professionnels pour la gestion de son épargne.

Vous pouvez également écouter l’article en format audio Podcast :

Podcast: Play in new window | Download

Retour