Cours de l’or en mars : records puis consolidation

Dans cette lettre mensuelle, vous trouverez un point sur la performance de l’or ainsi que plusieurs actualités et analyses sur des sujets qui influencent le cours du métal jaune.

Ce qu’il faut retenir du mois écoulé

- Cours de l’or : +3% en mars, +9% sur 2022

- Inflation généralisée et hausse de taux à venir

- L’or russe devient intouchable

- La Banque de Russie annonce un cours fixe de l’or contre le rouble

- Banques et investisseurs : ajustement des prévisions sur l’or

+3% en mars

Après +0.7% en janvier, + 6% en février, le mois de mars est de nouveau positif pour le cours de l’or, avec une appréciation de 2.96% en euros, sur fond de guerre en Ukraine. L’once cote ainsi 1751.63 euros et 1942.15 dollars en fin de mois, des niveaux qui se sont globalement maintenus sur les premiers jours d’avril.

Le 6 mars, le cours en euro a même atteint un record historique de 1870.22 euros avant de consolider en raison de l’espoir suscité par les négociations diplomatiques entre l’Ukraine et la Russie.

Depuis le début de l’année, le métal jaune s’apprécie de plus de 9% en euro sous le double effet de la hausse du cours international en dollar (+6.7%) et de l’appréciation du billet vert contre euro, en raison tout particulièrement du contexte géopolitique qui impacte plus sévèrement l’Europe que les Etats-Unis.

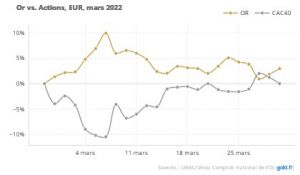

Diversification (une nouvelle fois) efficace

En mars l’or a fait légèrement mieux que l’indice parisien du Cac 40 hors dividendes, qui reste à l’équilibre sur le mois. Depuis le début de l’année, ce dernier affichant un recul de près de 7%, l’avantage va au métal jaune avec une surperformance de près de 16%.

Comme le mois dernier, la diversification offerte par le métal jaune s’est avérée quasi parfaite avec une forte décorrélation aux actions. Au point le plus fort de la crise, l’or a gagné jusqu’à 10% tandis que le Cac en perdait 10%. A mesure que les perspectives se sont légèrement améliorées au niveau diplomatique, les marchés actions ont repris du terrain et l’or valeur refuge s’est replié.

Comme le mois dernier, la diversification offerte par le métal jaune s’est avérée quasi parfaite avec une forte décorrélation aux actions. Au point le plus fort de la crise, l’or a gagné jusqu’à 10% tandis que le Cac en perdait 10%. A mesure que les perspectives se sont légèrement améliorées au niveau diplomatique, les marchés actions ont repris du terrain et l’or valeur refuge s’est replié.

Pour aller plus loin : Comment est fixé le cours de l’or ?

L’inflation se généralise, les banques centrales préparent les hausses de taux

L’inflation s’est accélérée partout en mars. Dans la zone euro, la hausse des prix atteint 7.5% par rapport à mars 2021, presque un point au-dessus des attentes des spécialistes. Aux-Etats-Unis, elle atteignait 7.9% en février, un plus haut de 40 ans, et certains s’attendent à une nouvelle accélération en mars.

Dans un discours récent sur le retour de l’inflation, le directeur de la Banque des Règlements Internationaux (la BRI, la banque des banques centrales) a expliqué qu’il fallait se préparer à une inflation élevée et durable dans laquelle les banques centrales vont augmenter significativement les taux. Pour lui, cet ajustement ne sera ni facile, ni populaire, car les « ménages, les entreprises, les marchés financiers, et les Etats se sont trop habitués à des taux bas et à des et à des conditions financières accommodantes, qui se traduisent par des niveaux de dette privée et publique historiquement élevées ».

En effet, on s’attend à un resserrement monétaire rapide de la part de la Réserve Fédérale américaine, avec jusqu’à 8 hausses de taux pour 2022. Les conséquences pour l’or de ce resserrement à venir sont plutôt négatives mais dépendent également du niveau de l’inflation et de sa dynamique.

Pour aller plus loin : l’or et l’inflation, mythes et réalités

L’or russe devient intouchable

Il devient difficile, voire hasardeux pour des entreprises occidentales de faire des affaires en Russie ou avec elle. Le secteur de l’or ne fait pas exception. Pour mémoire, les transactions impliquant de l’or en lien avec la banque centrale sont soumises à sanctions.

Pour éviter tout risque, et bien que cela ne soit pas formellement interdit, certains fondeurs refusent désormais de refabriquer (fondre puis remouler) des lingots à partir d’or russe, même si les lingots d’origine ont été fabriqué avant l’entrée en vigueur des sanctions.

Et du coté des sociétés minières, le canadien Kinross Gold (5ème producteur mondial), un mois après avoir suspendu ses activités en Russie, vient de liquider ses actifs dans le pays en les vendant au russe Highland Gold. Reste à savoir si la transaction s’exécutera comme prévu.

La Banque de Russie annonce un cours fixe de l’or contre le rouble

Les producteurs d’or russe ont donc un problème : leur production annuelle (environ 20 milliards de dollars, la 2ème production mondiale) ne peut plus trouver de débouchés internationaux (du moins en occident) en raison des sanctions et des mesures prises par les acteurs de marchés. Et le marché intérieur n’est pas assez gros pour absorber cette production (en 2020, le pays a exporté pour près de 19 milliards d’or, soit une très large majorité de sa production).

Pour y remédier, fin février, quelques jours après le début de l’invasion, la banque centrale russe avait annoncé reprendre ses achats d’or sur le marché domestique. Le 9 mars, elle a supprimé la TVA sur l’achat d’or pour encourager les particuliers à en acheter, ce qui a eu l’effet escompté puisque le 15 mars, la banque centrale annonce arrêter ses achats en raison d’une demande intérieure suffisante.

Le 25 mars, la Banque de Russie annonce acheter l’or auprès des banques au cours fixe de 5000 roubles, soit 10 à 15% en dessous du cours international. Certains ont vu dans cette manœuvre une tentative de rétablissement de l’étalon-or. Il faut néanmoins relativiser : la Banque de Russie ne propose que l’achat d’or (pas de convertibilité dans les deux sens) à un nombre limité de vendeur professionnels.

Du côté des banques et des investisseurs

Dans sa note de conjoncture pour le deuxième trimestre, la banque privée Lombard Odier a recommandé des allocations en matières premières, y compris l’or, pour protéger ses clients d’un choc d’inflation. UBS, autre banque suisse traditionnellement pessimiste sur le métal jaune, a relevé sa recommandation à neutre.

Les équipes multi actifs de la Société Générale, citant un scenario possible d’inflation plus élevée avec des taux d’intérêt plus bas, mentionnent le métal jaune comme un moyen de diversifier son portefeuille. Enfin, pour la société de gestion américaine Franklin Templeton, le métal jaune pourrait profiter de « nouveaux épisodes de volatilité sur les marchés, et des inquiétudes lancinantes regardant le Covid ».

Avertissement :

Le cours de l’or peut varier significativement à la hausse ou à la baisse. Les informations contenues dans ce document ne constituent pas une recommandation d’investissement et le lecteur est invité à prendre conseil auprès de professionnels pour la gestion de son épargne.

Retour